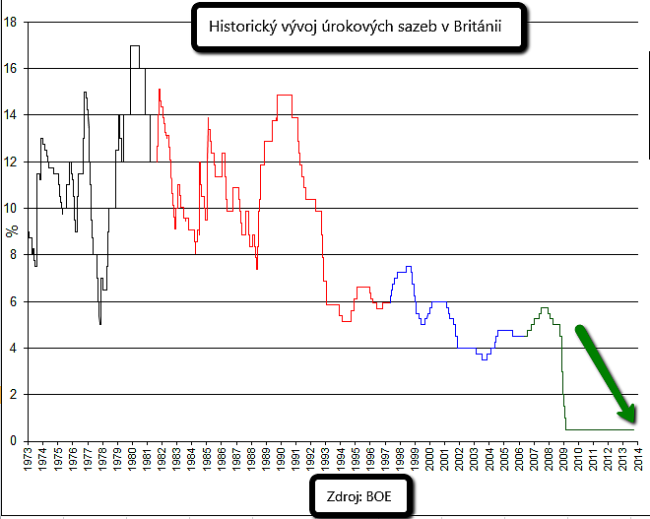

Éra rekordně nízkých úrokových sazeb (0,5 procenta) oslavila na ostrovech 5. března 2014 své páté výročí. Za posledních 100 let si Spojené království kromě nedávné hospodářské recese pamatuje jenom dvě období, po něž banka nepřistoupila ke změně úrokových sazeb po dobu 5 let a více, a to v letech 1932 – 1939, kdy byla „Velká deprese“ a v období druhé světové války a po ní (1939 – 1951). Neobvykle dlouhá politika nízkých úrokových sazeb proto podtrhuje důležitost a závažnost poslední ekonomická krize, v níž ostrovní hospodářství v průběhu roků 2008 a 2009 ztratilo 7,2 procenta HDP. Britská centrální banka navíc byla nucena sáhnout kromě úrokových sazeb i po dalších méně standartních nástrojích měnové politiky. Například pomocí nákupu dluhopisů uvolnila do systému 375 miliard liber. Nicméně výsledkem expanzivní monetární politiky bylo nejen sladké, ale i trpké ovoce. Na jedné straně se ostrovní hospodářství vymanilo z drápů krize a dosáhlo opětovného ekonomického růstu, oživil se trh bydlení a zaměstnanosti. Na druhé straně vzrostlo zadlužení domácností, znevýhodnilo se spoření, zvýšily se ceny nemovitostí, a to tak, že v některých oblastech Spojeného království se dokonce spekuluje o bublině, vzrostla inflace a následně klesly reálné mzdy.

Graf: Historický vývoj výše základní úrokové sazby ve Velké Británii

Zdroj: britská centrální banka (BOE)

- Pozitivní dopady nízkých úrokových sazeb

Pozitivní výsledek nízkých úrokových sazeb lze nejlépe pozorovat na růstu HDP, poklesu nezaměstnanosti a oživení trhu bydlení. Míra nezaměstnanosti klesla z 8,4 (2012) na 7,1 (2013) procenta.

Ekonomika (HDP) roste

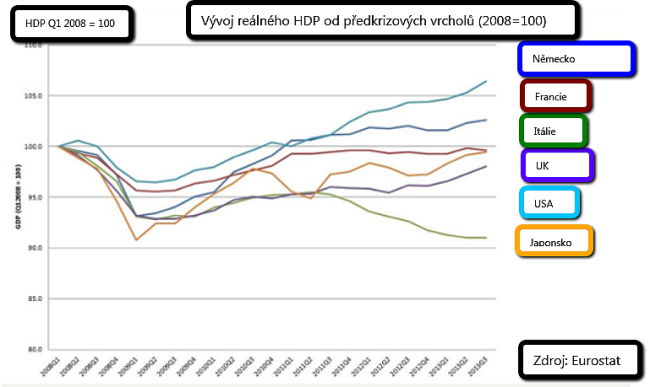

Hrubý domácí produkt (HDP) Británie dosáhl loni nejlepšího výkonu od začátku krize, když posílil o 1,9 procenta. Hospodářství přitom v roce 2013 rostlo každý jeden kvartál. To se království naposledy podařilo v roce 2008. Plusové hodnoty HDP v každém čtvrtletí potvrzují stabilní a pevně ukotvené ekonomické oživení. Nicméně reálný HDP byl na konci loňského roku stále 1,3 procenta pod předkrizovou úrovní, nad niž se podařilo z největších vyspělých ekonomik dostat jenom USA a Německu (viz. graf). Mezinárodní měnový fond (MMF) předpokládá, že Británie bude úspěšná i v roce 2014, kdy by se s 3 procentním ročním růstem HDP mohla dokonce stát druhou nejvýkonnější ekonomikou z rozvinutých zemí po USA. Nízké úrokové sazby podpořily podniky v poptávce po úvěrech a v následných investicích či tvorbě nových pracovních míst. Pozitivní dopad měl i příslib guvernéra Marka Carneyho, že úrokové sazby budou na nízkých úrovních po ještě dlouhou dobu, a tak se lidé a firmy nebáli vzít si půjčky.

Graf: Srovnání reálného HDP vyspělých ekonomik před a po krizi

Zdroj: Reuters

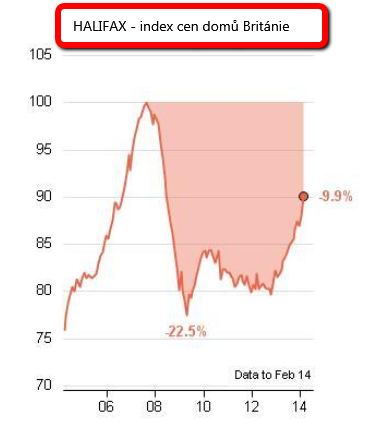

Hlavním zdrojem ekonomického růstu byla loni domácí spotřeba, jež byla přirozeně podpořena nízkými úrokovými sazbami. Ty spolu s vládními programy na podporu bydlení zvýšily i poptávku po bydlení, díky čemu vzrostly ceny nemovitostí podle indexu Halifax v roce 2013 v průměru o 7,3 procenta. Ačkoliv se toto číslo může zdát na první pohled poměrně vysoké, ve srovnání s USA, kde loni posílily ceny nemovitostí přes 13 procent (index S&P Case Shiller), jde stále o pomalejší tempo růstu. Ve srovnání s předkrizovým vrcholem z roku 2008 jsou ceny nemovitostí v Británii stále o 9,9 procenta nižší, což potvrzuje i následující obrázek.

Graf: Index cen domů v Británii Halifax

Zdroj: Reuters

Dostupnější bydlení versus nemovitostní bublina

Vládní programy pomohly získat hypotéku i méně bonitním klientům a poskytly financování až do výše 95 procent z kupní ceny nemovitosti. Průměrná cena nemovitosti k bydlení je momentálně 175 546 liber (5,8 mil. Kč), přičemž ceny nemovitostí se vyvíjejí rozdílně v různých částech Británie. Nejrychleji rostou přirozeně v Londýně (+12%) a nejpomaleji v Yorksu (+1%). V hlavním městě zejména v části City se již delší dobu spekuluje o bublině, která by mohla být splasknuta i v případě uvalení ekonomických sankcí na Rusko, protože právě Rusové a Číňani jsou masivními investory do nemovitostí v centru Londýna. Pro Brity, jež vlastnili nemovitost před krizí, je růst cen bydlení pozitivním aspektem, protože se jim vrací hodnota jejich majetku na předkrizová čísla. Rovněž lidé, jež si díky o polovinu nižším hypotečním sazbám pořídili nové a lepší bydlení, případně se jim snížily měsíční splátky, za něž si mohli pořídit něco jiného, vítají tuto novou pokrizovou monetární politiku BOE. Nikdo ale není motivován spořit a úspory v zemi klesají.

- Negativní dopady nízkých úrokových sazeb

HDP byl v roce 2013 tahaný hlavně domácí spotřebou. Ta ale rostla i díky prohlubujícímu se jak domácímu, tak zahraničnímu zadlužení. Deficit běžného účtu dosáhl loni vůči HDP schodku 3,7 procenta, nejvyšší hodnoty od 1990. Nyní je potřeba, aby se do ekonomického růstu zapojily investice, export a ne jenom spotřeba.

Podpora dlužníků na úkor střadatelů

BOE svojí politikou nízkých úrokových sazeb nepřímo podporuje dlužníky na úkor střadatelů, čímž odrazuje lidi od spoření. Britové v roce 2013 vybrali ze svých spořicích nebo termínovaných účtů, jež jim přinesly maximální výnos 1 procento, 23 miliard liber, což je v propočtu 900 liber (29 700 Kč) na domácnost. Dlouhodobé vklady tak klesly o 4,3 procenta, což je nejrychlejší pokles za posledních 40 let. Britové buď tyto peníze přesouvají na běžné účty, protože termínové jim neposkytují žádný zvýhodněný úrok, nebo je utrácejí, což sice podporuje ekonomický růst, ale z dlouhodobého hlediska to zemi nezabezpečí hospodářskou expanzi.

Mark Carney zadlužil Kanadu, zadluží i Británii?

Podobného výsledku dosáhl současný guvernér Mark Carney i v Kanadě, kde byl šéfem centrální banky v letech 2008 - 2013. Za toto období se zvýšil podíl dluhu kanadských domácností na HDP přes 20 procent a dosáhl celkové hodnoty 93 procent HDP. Tohoto čísla nyní dosahuje i Británie. Pro srovnání v USA je zadlužení domácnosti na úrovni 78 procent HDP a v Německu kousek pod 60 procent. Čím déle budou sazby ve Spojeném království nízké, tím rychleji bude zadlužení domácností růst a tím hůř se budou centrální bance zvyšovat sazby, protože bude na domácnosti uvaleno větší břemeno úroků, čímž se bude zvyšovat pravděpodobnost neschopnosti splácení.

Růst reálných mezd je kvůli inflaci stále v negativních číslech

Éra nízkých úrokových sazeb rovněž způsobila, že od roku 2010 byla inflace nad inflačním cílem 2 procenta, pod něhož se vrátila, až v lednu letošního roku. Vyšší cenová hladina způsobila, že mzdy od druhého půlletí 2009 dosud reálně nerostou, a to i navzdory poklesu nezaměstnanosti a rostoucí poptávce po lidském kapitálu.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist