V Brazílii zavládlo v roce 2009 po oznámení místa konání olympijských her 2016 všeobecné nadšení. Málokdo tušil, že za pár let se stane z organizování této velkolepé události spíše trn v patě. Brazilská ekonomika byla od roku 2014 tvrdě zasažena zpomalením růstu Číny a propadem cen komodit, především ropy. V roce 2014 tvořila Čína 18 % celkových brazilských exportů a je nejdůležitějším obchodním partnerem Brazílie. Negativní vliv měl i propad cen komodit (v roce 2014 představoval těžební průmysl až 25 % brazilského HDP). Komodity nejvíc těžené v Brazílii (železná ruda, uhlí a ropa) přitom utrpěly největší cenové propady. Inflace v zemi se pohybuje kolem 10 %.

Oslabování realu vůči USD

Zdroj: http://www.tradingeconomics.com/brazil/currency

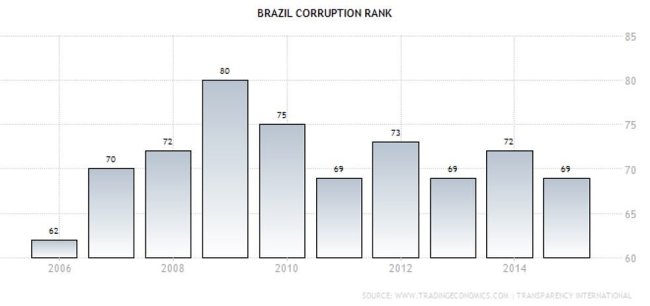

Dílo zkázy dokonalo odhalení série korupčních skandálů. Nejvýznamnější se týká Petrobrasu, největší brazilské společnosti. Petrobras je na jednu stranu energetickou společností s největším množstvím nově objevené ropy v tomto tisíciletí (produkující 2.5 mil. barelů ropy denně, přibližně 2.5 % světové produkce), na druhou stranu společnost s největším dluhem na světě (420 mld. BRL, což je přibližně 110 mld. USD). Nyní čelí pravděpodobně největšímu korupčnímu skandálu v korporátní sféře 21. století.

Metody hospodaření polostátního Petrobrasu jsou pro lidi z východní Evropy poměrně jednoduše pochopitelné. Mnohým dodavatelům Petrobrasu se poštěstilo vyhrát kontrakty za několikanásobek tržní hodnoty. Vysocí státní představitelé a bývalí vrchní manažeři Petrobrasu se začali ztrácet v zemích ještě teplejších než Brazílie. Rozsah skandálu je monstrózní, koncern v roce 2014 ohlásil odepsání majetku v hodnotě 17 mld. USD, z čehož s korupčním skandálem přímo souvisely 2 mld. USD. Petrobras však není žádným excesem, ale spíše nejviditelnějším reprezentantem místních poměrů.

Další prvky corporate governance á la Brasilia pronikly na světlo světa po odhalení obrovského daňového podvodu v březnu 2015. Několik předních brazilských společností údajně uplácelo představitele ministerstva financí odpovědné za výběr daní. A uplácení mělo probíhat ve velkém. Odhaduje se, že firmy mohly stát ukrátit až o 19 mld. BRL (5 mld. USD). K firmám postiženým skandálem patří např. brazilská pobočka Fordu, banka Santander, největší brazilský ocelář Gerdau, anebo banka Safra.

V červnu pokračoval skandál Petrobrasu zatýkáním vedení Odebrechtu, brazilské stavebnické firmy. Petrobras měl s Odebrechtem mnoho kontraktů za velmi přátelské ceny (tedy alespoň pro Odebrecht). Ukázalo se, že jako symbol přátelství a vděků posílal Odebrecht část peněz zpět do Petrobrasu. Petrobrasem se ale v tomto kontextu myslí spíše švýcarské účty jeho představenstva, než firma jako taková. Nová odhalení byly jenom potvrzením dávno známých domněnek o rozsáhlé neefektivitě státního sektoru, korupci a vyhýbání se placení daní.

Umístnění Brazílie v Corruption Perception Index publikovaném Transparency International (udávajícím pořadí 175 zemí od nejméně zkorumpované s umístněním 1)

Zdroj: http://www.tradingeconomics.com/brazil/corruption-rank

Zbytek brazilské ekonomiky byl také současnou recesí těžce zasažen. Velká část brazilského dluhu je denominována v USD. Brazilská vláda má dolarové dluhy v celkové výši 72 mld. USD. Odhaduje se však, že celkový externí dluh v Brazílii dosahuje 340 mld. USD (14.5 % HDP). Hodnota tohoto dluhu (a cena jeho spravování) v důsledku oslabení realu v domácí měně vzrostla. Brazilské firmy s příjmy v realech, které měli již předtím kredit nevalné kvality, se teď potácejí na hranici insolvence.

Je vůbec rozumné v dnešní Brazílii investovat? Myslím si, že ano, ačkoliv to vyžaduje opatrnost. Investice do akcií jsou z důvodu obrovského měnového rizika těžce obhájitelné. Osobně neznám žádné přesvědčivé důvody, proč by se situace v Brazílii měla v krátkém a středním horizontu zlepšit, a proto odmítám spekulovat na nárůst, anebo alespoň stabilizaci brazilského realu. Jako jediná možná alternativa se jeví dluhopisy denominované v „tvrdých“ zahraničních měnách (jako USD a EUR). Pro minimalizaci měnového rizika je vhodné, aby byla v „tvrdých“ měnách také většina příjmů jejich vydavatelů. Dluhopisů vydaných brazilskými firmami, které splňující tyto požadavky, není mnoho. JBS a Gerdau jsou světlými výjimkami.

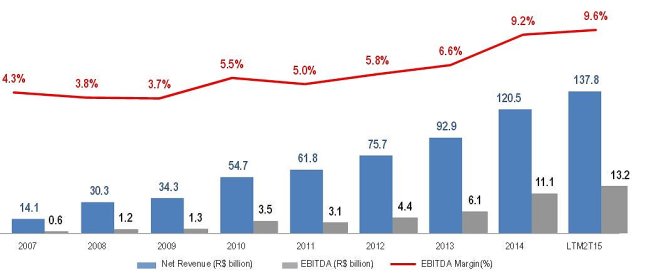

JBS je největším světovým producentem masa. Je to rychle rostoucí společnost – za posledních pět let zdvojnásobila své tržby a v nejbližších pěti letech se očekává pokračování trendu. Jenom 16 % jeho exportů skončilo v roce 2014 v Jižní Americe, a proto není divu, že 84 % příjmů bylo v USD. Expozice vůči dalšímu dění v Brazílii je vzhledem na mezinárodní charakter poptávky omezená. Mnohé operace firmy (divize JBS USA Holdings) se nacházejí navíc mimo Brazílii i fyzicky (v USA). Dluh JBS je vhledem k jejím peněžním tokům a stavu rozvahy na poměrně bezpečné úrovni (čistý dluh / EBITDA těsně nad 3). Dluhopisy maturující v roce 2020 vydané v USD poskytují aktuálně výnos 6.6 % p. a.

Vývoj tržeb, EBITDA a EBITDA marže JBS od roku 2007

Zdroj: http://jbss.infoinvest.com.br/enu/3449/Presentation%202Q15_Verso%202%20JBS%20Foods.pdf

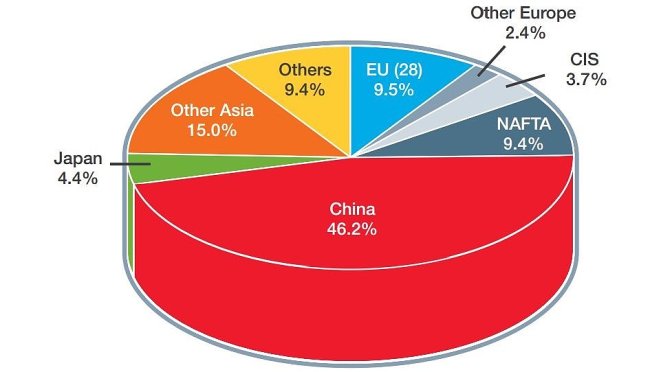

Další zajímavou společností je Gerdau, celosvětově významný producent ocele. V průběhu své 115 leté existence nevytvořilo ztrátu ani jediný rok. Gerdau si dokáže udržet profitabilitu i při současných nízkých cenách komodit, protože jeho výroba je nízkonákladová. Hlavní světový konkurenti Gerdau (Arcelor Mittal a Evraz) jsou ve ztrátě již druhý rok. Firma stále solidně roste a přibližně tři čtvrtiny jejích příjmů jsou v USD. Hlavní ochranou proti současným ekonomickým problémům Brazílie se ukázala být diverzifikace odběratelů. Zatímco zisk brazilské divize Gerdau poslední rok klesal, divize v Severní Americe má za sebou mnohem lepší období.

Geografická distribuce spotřeby ocele v roce 2014

Zdroj: https://www.worldsteel.org/dms/internetDocumentList/bookshop/2015/World-Steel-in-Figures-2015/document/World%20Steel%20in%20Figures%202015.pdf

Pokračování klesající poptávky po oceli je jednoznačně hrozbou pro schopnost společnosti generovat čistý zisk, a tento faktor je z velké části mimo kontrolu managementu. Trh s ocelí je silně závislý na dění v Číně, kde bylo v roce 2014 spotřebováno 46 % její produkce. Gerdau navíc hrozí pokuty a doplácení daní. Částka, o kterou Gerdau stát údajně ukrátila na daních, se přibližně rovná čistému zisku z roku 2014. Peněžní toky na splácení dluhu jsou ale výrazně větší než čistý zisk. Poměr čistého dluhu k EBITDA je kolem 3 a EBITDA krytí úrokových nákladů je stále kolem 4. Hodnoty těchto ukazatelů nejsou znepokojivé a vyplývá z nich, že Gerdau by bylo schopné z jednoleté EBITDA (2014) zaplatit úrokové náklady na 4 roky dopředu. Zajímavé jsou například dluhopisy maturující v roce 2020, které jsou denominovány v USD. Aktuálně nabízejí úrokový výnos 8.3 % p. a. Atraktivitu této tranše zvyšuje fakt, že 50 % dluhu Gerdau maturuje v roce 2021 a později.

Na závěr je nutno říct, že celková ekonomická situace v Brazílii je zlá a zlepšení je v krátkém a středním horizontu nejisté. V případě Brazílie se neuplatnil tradiční trend dosažení zrychleného růstu hostitele olympijských her před a v průběhu události. Z důvodu růstu nezaměstnanosti, propadu realu a následné nižší kupní síle bude mnoho Brazilců čekat jiný typ her, a to Hunger Games. Existují ale firmy, které jsou díky svým mezinárodním operacím na ekonomické situaci Brazílie méně závislé, a navíc poskytují dluhopisy v zahraničních měnách se zajímavými výnosy.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist